Laut einer aktuell von Universal-Investment durchgeführten Umfrage investieren institutionelle Anleger mit gleicher Intensität in Immobilien. Dabei nehmen sie verstärkt die Asien- und Pazifik-Region für Neuinvestitionen ins Visier. Zudem gewinnen Luxemburger Vehikel weiter an Bedeutung. Die Immobilienpreise werden zwar als hoch aber noch akzeptabel bewertet. Gesunken ist das Interesse an Büros, für Hotels kam es vollständig zum Erliegen. Gewinner sind hingegen Wohnen sowie Logistik. An der mittlerweile achten Umfrage beteiligten sich institutionelle Investoren mit einem Gesamtvermögen von 225,7 Milliarden Euro und einem Immobilienportfolio von rund 40,6 Milliarden Euro.

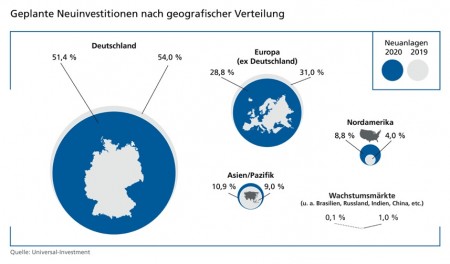

Mit 51,4 Prozent (Vorjahr: 54,0 Prozent) legt knapp jeder zweite Befragte den Investitionsschwerpunkt auf Deutschland. Andere europäische Länder bleiben ebenfalls interessante Investitionsstandorte mit 28,8 Prozent (Vorjahr: 31,0 Prozent). Verstärkt auf dem Radar sind die Regionen um Asien und den Pazifikraum. Hier wollen in Zukunft 10,9 Prozent der Befragten investieren (Vorjahr: 9,0 Prozent). Damit liegt dieser Markt in der Gunst der Anleger sogar noch vor Nordamerika mit 8,8 Prozent (Vorjahr: 4,0 Prozent).

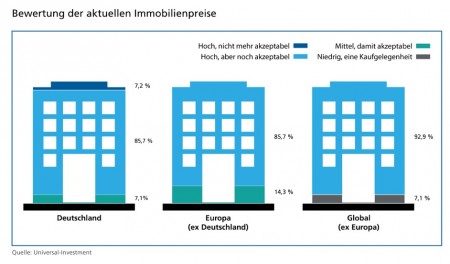

Die Mehrheit der Befragten hat sich mit dem Preisniveau auf dem deutschen und dem europäischen Immobilienmarkt arrangiert. 85,7 Prozent schätzen die Preise zwar als hoch, aber noch akzeptabel ein. Ähnlich fällt die Einschätzung der Preise an den außereuropäischen Immobilienmärkten aus. Hier kommen sogar 92,9 Prozent zu dem Urteil, dass erreichte Niveau sei zwar hoch, aber ebenfalls noch akzeptabel. Interessanterweise ist der Anteil jener, die die Preisentwicklung als nicht mehr akzeptabel beurteilen im Vergleich zum Vorjahr zurückgegangen. Für Deutschlands Immobilienpreise stimmen nur noch 7,2 Prozent dieser Aussage zu, im Vorjahr waren es noch 29,4 Prozent.

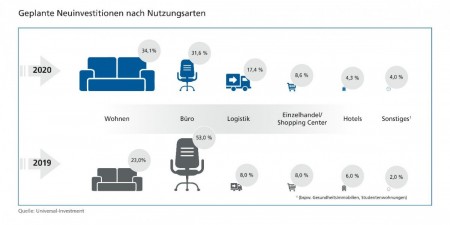

Erstmalig seit der ersten Umfrage 2013 stehen nun Wohnimmobilien mit knappem Vorsprung an der Spitze der geplanten Neuinvestitionen. Rund jeder dritte Befragte (34,1 Prozent) will hier investieren (Vorjahr: 23,0 Prozent). Dagegen hat sich die Zahl der Anleger (31,6 Prozent), die in Büroimmobilien investieren, stark reduziert (Vorjahr: 53,0 Prozent). Auf Platz drei folgen mit 17,4 Prozent Logistikimmobilien (Vorjahr: 8,0 Prozent). Einzelhandelsobjekte liegen hingegen nach wie vor auf niedrigem Niveau (8,6 Prozent). Das Anleger-Interesse an Hotels ist erwartungsgemäß um knapp die Hälfte auf 4,3 Prozent im Vergleich zum Vorjahr (8,0 Prozent) gesunken.

Neben den allgemeinen Sektoren, Wohnen, Büro und Einzelhandel sind bei den Neuinvestitionen in neuere Nutzungsarten Gesundheitsimmobilien für rund 50 Prozent interessant, dicht gefolgt von Seniorenresidenzen mit 42,9 Prozent (Vorjahr: 17,7 Prozent). Den diesjährigen Spitzenwert erreichen Gebäude der öffentlichen Hand mit 57,1 Prozent. Das Segment der Unternehmensimmobilien spielt ähnlich wie im Vorjahr nur eine untergeordnete Rolle (35,7 Prozent).

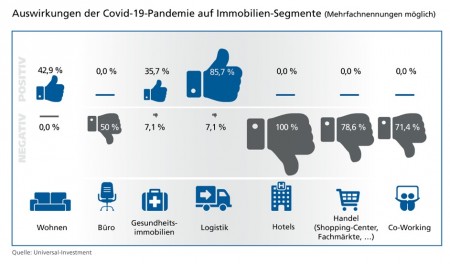

Gefragt nach den Auswirkungen durch die Pandemie-Situation schauen die Anleger besonders pessimistisch auf das Segment Hotel. Hier befürchten alle Befragten negative Auswirkungen. Bei den negativ betroffenen Nutzungsarten folgen dann mit 78,6 Prozent Einzelhandelsimmobilien und insbesondere Shoppingcenter sowie Haupteinkaufsstraßen. Auch Co-Working-Objekte werden mit 71,4 Prozent besonders kritisch betrachtet. Hingegen sehen die Anleger positive Effekte bei Logistik-Objekten (85,7 Prozent), gefolgt von Wohnimmobilien (42,9 Prozent) sowie Gesundheitsimmobilien (35,7 Prozent).

Hinsichtlich der Vehikel sind offene Immobilienspezialfonds nach KAGB unverändert die beliebteste Anlageform der institutionellen Investoren, auch wenn die Präferenz deutlich auf 41,6 Prozent abgenommen hat (2019: 76,5 Prozent). Ein zunehmendes Interesse hingegen lässt sich für nahezu alle Luxemburger Anlagevehikel feststellen. Sowohl Offene Immobilienspezialfonds nach Luxemburger Recht (25 Prozent, 2019 23,5 Prozent), SCS/SCSp (33 Prozent, 2019: 29,4 Prozent) als auch RAIF (16,6 Prozent, 2019: 0 Prozent) haben zugelegt.

Gefragt nach den wesentlichsten Anforderungen an neue Immobilienfondsanlagen sagen inzwischen fast drei Viertel der institutionellen Investoren, das digitale Reporting sei absolut zentral (71,4 Prozent). Damit ist die Bedeutung im Vergleich zum Vorjahr noch einmal deutlich gestiegen (2019: 43,7 Prozent). Ebenfalls eine Steigerung lässt sich bei der Anforderung nach Vor-Ort-Niederlassungen in den Zielmärkten feststellen (57,1 Prozent). Hier lag der Vorjahreswert noch bei 37,5 Prozent.