Sie befinden sich hier: Home › Immobilien & Finanzierung › Themenschwerpunkte › Aufsätze › Bewertung von Immobilienunternehmen

Aufsätze

15.02.2015

Immobilien an der Börse

Bewertung von Immobilienunternehmen

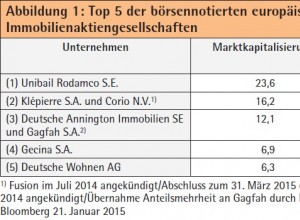

Abbildung 1: Top 5 der börsennotierten europäischen Immobilienaktiengesellschaften

Dieser Artikel ist Teil unseres Online-Abo Angebots.

Immobilien & Finanzierung, Ausgabe vom 15.02.2015, Seite 130

Aufsätze

4,50 €

2142