Bankprodukte für Privatkunden sind heute weitgehend austauschbar - Konto, Debit- und Kreditkarte und digitale Bezahlmöglichkeiten. Welche Differenzierungsmöglichkeiten sehen Sie auf Produktebene?

Das, was Banken ihren Kunden früher exklusiv ermöglichten, tritt als Leistung immer mehr in den Hintergrund: Bequeme und effiziente Zahlungsvorgänge bieten inzwischen so viele, dass sich einzelne Anbieter damit im Wettbewerb nicht mehr differenzieren können. Umso wichtiger ist es, dass Banken auf diesen Bedeutungsverlust reagieren und sich bei ihren Kunden besser platzieren, indem sie Mehrwerte um ihre Kernleistung herum entwickeln. Dann haben sie auch langfristig hervorragende Chancen.

Mit welchen Mehrwerten rund um das Kerngeschäft der Banken lässt sich denn punkten?

Abstrakt gesagt sind das alles solche Zusatzleistungen, die dort andocken, wo Kunden mit ihren Banken in Berührung kommen, und die ihnen dann direkt einen echten Nutzen stiften, weil Banken damit die konkreten Bedürfnisse am besten befriedigen können. Die bekanntesten Zusatzleistungen dieser Art, sind sicherlich Zusatzprodukte rund um das Reisen. Wer eine Reise bucht, braucht zum Zeitpunkt der Bezahlung oft weitere Dinge wie eine Auslandskrankenversicherung, eine Reiserücktrittsversicherung, eine Gepäckversicherung und vieles mehr.

Die Covid-19-Pandemie hat die Nachfrage nach solchen Sicherheitspaketen rund um das Reisen noch einmal erheblich erhöht: Viele Menschen wünschen sich heute bei der Buchung einen erweiterten Reiseschutz, wollen beispielsweise kostenfrei stornieren können oder schnell zurück nach Hause kommen, falls sie im Ausland an Covid-19 erkranken. Solche Dienstleistungen erleichtern das Leben der Menschen - und die Banken sitzen als Zahlungsdienstleister genau an der richtigen Schnittstelle, um sie ihren Kunden im entscheidenden Moment anbieten zu können.

Ein anderes Beispiel: Wenn ihre Waschmaschine kaputt geht, wären die meisten Menschen sicherlich froh, wenn sie sich jetzt nicht selbst um Reparatur oder Austausch kümmern müssten, sondern bloß einen Anruf tätigen und dann erst wieder ins Spiel kommen, wenn die Maschine wieder läuft. Im Hintergrund enthält ein solcher Service natürlich auch eine Versicherungskomponente. Er bietet aber viel mehr. Und er lässt sich am besten gleich beim Gerätekauf mit anbieten. Mit solchen Themen können Banken zu echten Lebensbegleitern ihrer Kunden werden.

Es geht also um Mehrwert durch Assistance-Leistungen?

Genau. Wir sprechen hier nicht von klassischen Versicherungsprodukten, sondern über Services und Assistance, gekoppelt mit Versicherungsleistungen. Kurz gesagt geht es darum, das Leben der Kunden einfacher und besser zu gestalten.

Hier gibt es viele weitere Anwendungsfälle, in denen Banken für ihre Kunden konkret Mehrwert schaffen können. Dazu gehört neben den Bereichen "Travel" und "Home" auch die Themen Mobilität, Shopping und Consumer Electronics. Bei Mobilität kann das eine Reifenversicherung sein, die klassische Pannenhilfe oder auch das Versprechen, jederzeit ein fahrtüchtiges Fahrrad zu haben. Beim Shopping geht es darum, beim Einkauf einer Ware zum Beispiel im Internet gegen Betrug abgesichert zu sein. Und wenn viele Menschen heute ihr Banking über mobile Endgeräte abwickeln, dann ergibt es auch absolut Sinn, dass Banken solche elektronischen Geräte für ihre Kunden mit absichern.

Dienen solche Angebote der Kundenbindung, der Neukundengewinnung oder auch der Ertragssteigerung?

Die Wertwahrnehmung solcher Services bei Kunden ist extrem hoch, oft erheblich höher als die damit verbundenen Kosten für die Bank. Zudem können Banken mit dem richtigen Partner die Bedingungen der Produkte auch deutlich kundenfreundlicher gestalten als andere Anbieter. Zum Beispiel, indem eine Smartphone-Versicherung beim Kauf des Geräts über die Bankkarte automatisch abgeschlossen wird, ohne dass der Kunde sich erst noch dafür registrieren müsste. Und Banken können ganze Pakete aus unterschiedlichen Assistance-Services zu einem günstigen Gesamtpreis schnüren. Kurzum: Die Preise solcher Produktbausteine sind nicht nur marktfähig. Banken können damit auch Margen erzielen.

Was braucht es für den erfolgreichen Vertrieb solcher Produkte?

Dafür braucht es in der Tat gutes Marketing, denn von sich aus werden die meisten Bankkunden nicht darauf kommen, etwa ihr Mobiltelefon bei der Bank abzusichern. In der Regel ist es deshalb leichter, ein ganzes Bündel von Leistungen obligatorisch in einem Premium-Modell anzubieten als einzelne Bausteine zur Wahl zu stellen. Welche Leistungen in das Paket gehören, das wiederum sollten Banken nach ihren Bestands- und Zielkunden definieren. Denn die Zahlungsbereitschaft für unterschiedliche Leistungen unterscheidet sich je nach Zielgruppe zum Teil recht deutlich.

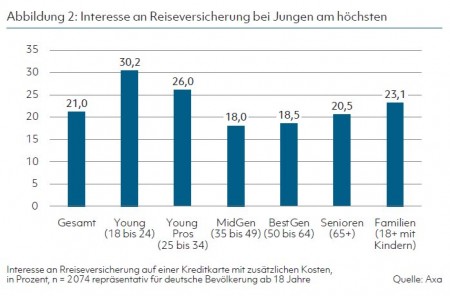

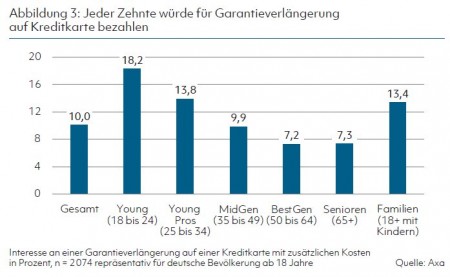

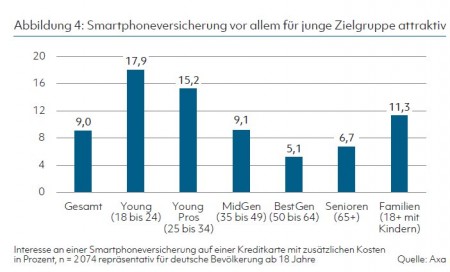

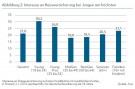

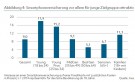

In einer Studie zu Leistungen auf Kreditkarten, die wir im letzten Jahr mit Yougov durchgeführt haben, zeigte sich, dass besonders Zusatzleistungen rund um Reise und Shopping bei allen Zielgruppen sehr attraktiv sind. Die Zahlungsbereitschaft kann dabei variieren. Bei den jungen Zielgruppen bis 34 Jahre ist die Zahlungsbereitschaft für Reiseversicherungen und auch andere Versicherungen wie Garantieverlängerung, Handyversicherung oder Internetschutzbrief am höchsten. Familien sind hingegen eher an kostenneutralen Angeboten interessiert.

Bildlich gesprochen sollten Banken in das Portemonnaie ihrer Kunden schauen. Es lässt sich oft erkennen, dass sie heute für diverse Leistungen aus den Bereichen Handyschutz, Reiseschutz oder Mobilität hohe Summen zahlen. Mit einem Paketangebot ihrer Bank könnten sie also oftmals sparen. In diesem Fall stimmt die Wertwahrnehmung beim Kunden von vornherein.

Wie weit sind die Banken auf diesem Weg?

Die Offenheit für das Thema ist in der Branche stark gestiegen, viele Anbieter wollen hier zumindest gleichziehen, und zwar nicht nur mit direkten Wettbewerbern, sondern auch mit Neo-Banken oder branchenfremden Spielern etwa aus dem Handel. Dazu kommt: Jene Banken, die neue Angebote austesten, tun sich in der Regel leicht damit, diese am Markt zu platzieren. Es entstehen auch immer wieder neue Ideen, jüngst etwa im Bereich der Medizin, wo Kunden beispielsweise im Ausland eine virtuelle Beratung bei einem deutschsprachigen Arzt in Anspruch nehmen können.

Der Haken liegt häufig ganz am Anfang, wenn es darum geht, Banken grundsätzlich darzulegen, was sie alles gewinnen können. In festgezurrten Systemen ist es eben gar nicht so leicht, neue Mehrwertmodelle zu integrieren.

Und das, obwohl viele Banken ihre Kunden und deren Bedürfnisse eigentlich sehr gut kennen. Von denjenigen Banken, die mit Zusatzleistungen angefangen haben, hat sie jedoch keine einzige wieder abgeschafft.